-

«Todo éxito, ha sido precedido por un plan. La compra de energía también, estando éste soportado por el conocimiento».

- 0.- SUMARIO – puedes hacer click sobre los enlaces -.

- 1.- Introducción.

- 2.- Mercado de Electricidad.

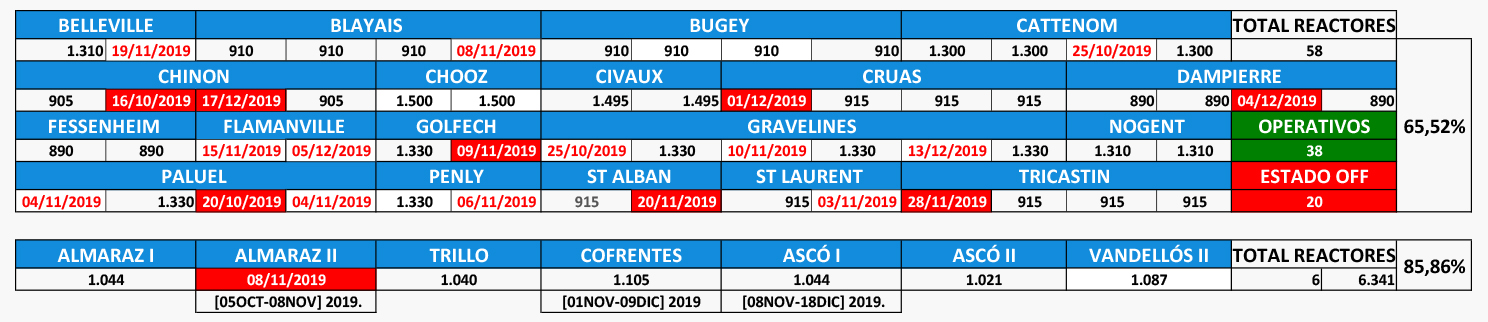

- 3.- Mapa de los Reactores Nucleares de España y Francia.

- 4.- Opinión Personal: ¿CUÁL ES EL HORIZONTE DE COTIZACIÓN DEL POOL ELÉCTRICO?. ¿ESTÁ ACOTADO SUPERIORMENTE?.

- 5.- Análisis del Mercado de Futuros de Electricidad: Decisiones de Cobertura – compra a precio fijo –.

- 6.- Mercado de Gas Natural.

- 1.- INTRODUCCIÓN.

- Mercado Spot Electricidad.

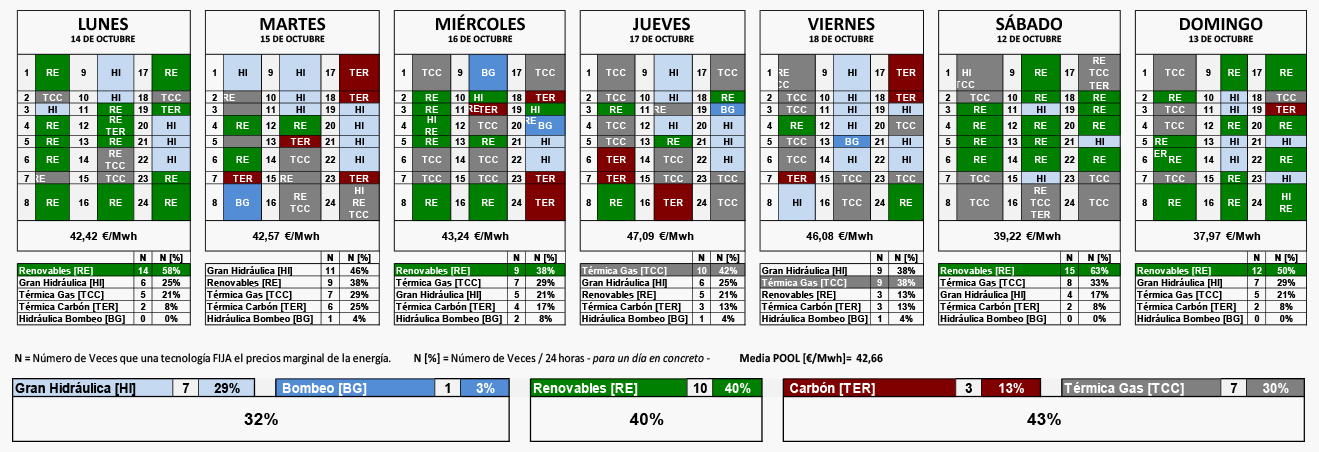

- España. La noticia en estos siete días ha sido evidente: el mercado spot de nuestro país, cerró la semana [12-18] OCT/2019, en un promedio de +42,66 €/Mwh, lo cual constituye el precio más bajo de toda la serie histórica desde OCT/2010, justamente por detrás de éste, el cual se sitúo en una media de +42,67 €/Mwh. El hecho descrito, se fundamenta debido a la confluencia de TRES (3) circunstancias:

- Aportación Eólica – sube -:.Las palas de los aerogeneradores han trabajo a fondo, aportando al mix energético un total de +177,00 Gwh/día de media. Esta cantidad, es muy superior a los promedios alcanzados en los trimestres anteriores, +159,00 Gwh/día [Q1/2019], +136,00 Gwh/día [Q2/2019], +105,00 Gwh/día [Q3/2019], y a la propia Q4/2018 (+143,00 Gwh/día).

- [Producción centrales de ciclo combinado (CCC) y precio de gas natural:El binomio descrito sigue en niveles de competitividad altísimos. Hemos de tener presente que en los costes de producción de energía eléctrica de una planta CCC, la materia prima ocupa prácticamente un +66,00%. Dicho esto, las centrales a Gas han inyectado a la malla un promedio de +159,00 Gwh/día (+88,00 Gwh/día <- Q1/2019; +130,00 Gwh/día <- Q2/2019; +214,00 Gwh/día <- Q3/2019), estando el spot del MIBGAS a un nivel de +12,76 €/Mwh (+21,40 €/Mwh <- Q1/2019; +14,99 €/Mwh <- Q2/2019; +12,65 €/Mwh <- Q3/2019).

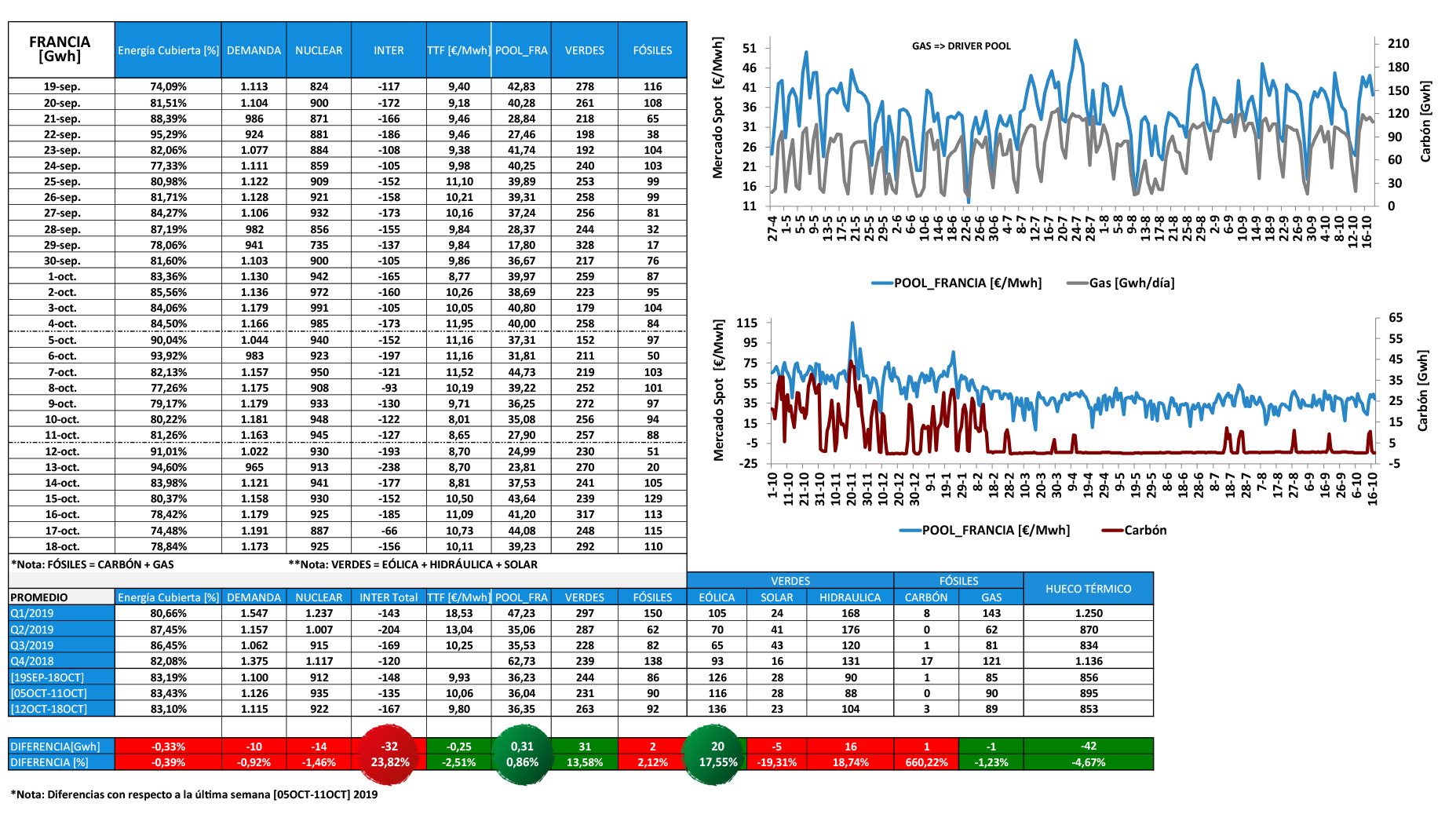

- Francia. El país vecino, sitúa los costes de su energía por debajo de los +35,00 €/Mwh, concretamente hablamos de unos costes reales de +36,35 €/Mwh. Las razones de esta competitividad, son paralelas a las esbozadas para España: aportación del viento prácticamente en máximos, +136,00 Gwh/día, acompañados de un trabajo de los CCC – tecnología determinista – de +89,00 Gwh/día, estando la materia prima – hubs holandés – a un coste realmente bajo, +9,80 €/Mwh.

- España. La noticia en estos siete días ha sido evidente: el mercado spot de nuestro país, cerró la semana [12-18] OCT/2019, en un promedio de +42,66 €/Mwh, lo cual constituye el precio más bajo de toda la serie histórica desde OCT/2010, justamente por detrás de éste, el cual se sitúo en una media de +42,67 €/Mwh. El hecho descrito, se fundamenta debido a la confluencia de TRES (3) circunstancias:

- Compra de Gas. La adquisición de esta materia prima, MEJORA

-

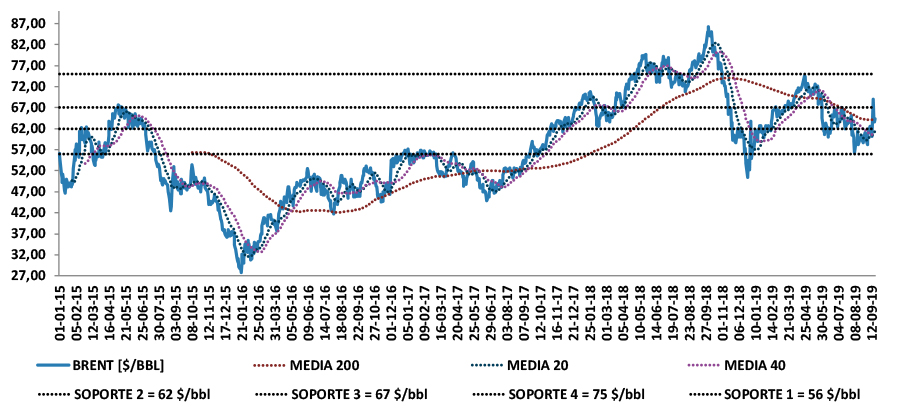

- El precio del barril de Brent, BAJA. Los costes del crudo referencia en Europa, el barril Brent, desciende en -1,09 $/bbl (-1,80%) de viernes 11 OCT/2019 a viernes 18 OCT/2019, debido principalmente a unas previsiones a la baja de la demanda mundial de crudo, después de conocer los datos del Fondo Monetario Internacional (FMI): El FMI alerta de que la economía global crecerá este año a su ritmo más lento desde la Gran Recesión,, y el crecimiento de China El PIB de China crece un 6% en el tercer trimestre de 2019, su peor registro histórico. .

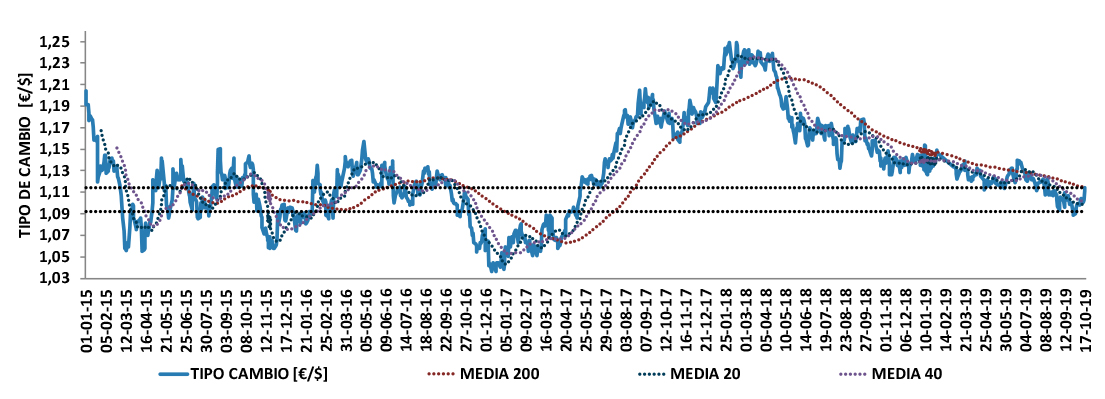

- Tipo de Cambio (TC), SUBE. El par euro – dólar, se eleva un +0,40%, desde los +1,1043 €/$ [viernes, 11 OCT/2019], hasta los +1,1144 €/$ [viernes, 18 OCT/2019], debido sobre todo a las esperanzas de alcanzar una salida pactada del Reino Unido.

-

- Mercado Spot Electricidad.

A partir de este momento, nuestro objetivo prioritario es MEJORAR tu cuenta de resultados siendo para ello condición «sine qua non» sabercómo funcionan los mercados. .[/mk_fancy_title][mk_fancy_title tag_name=»h1″ margin_bottom=»0″ font_family=»none» el_class=»intro»]

clic para ampliar

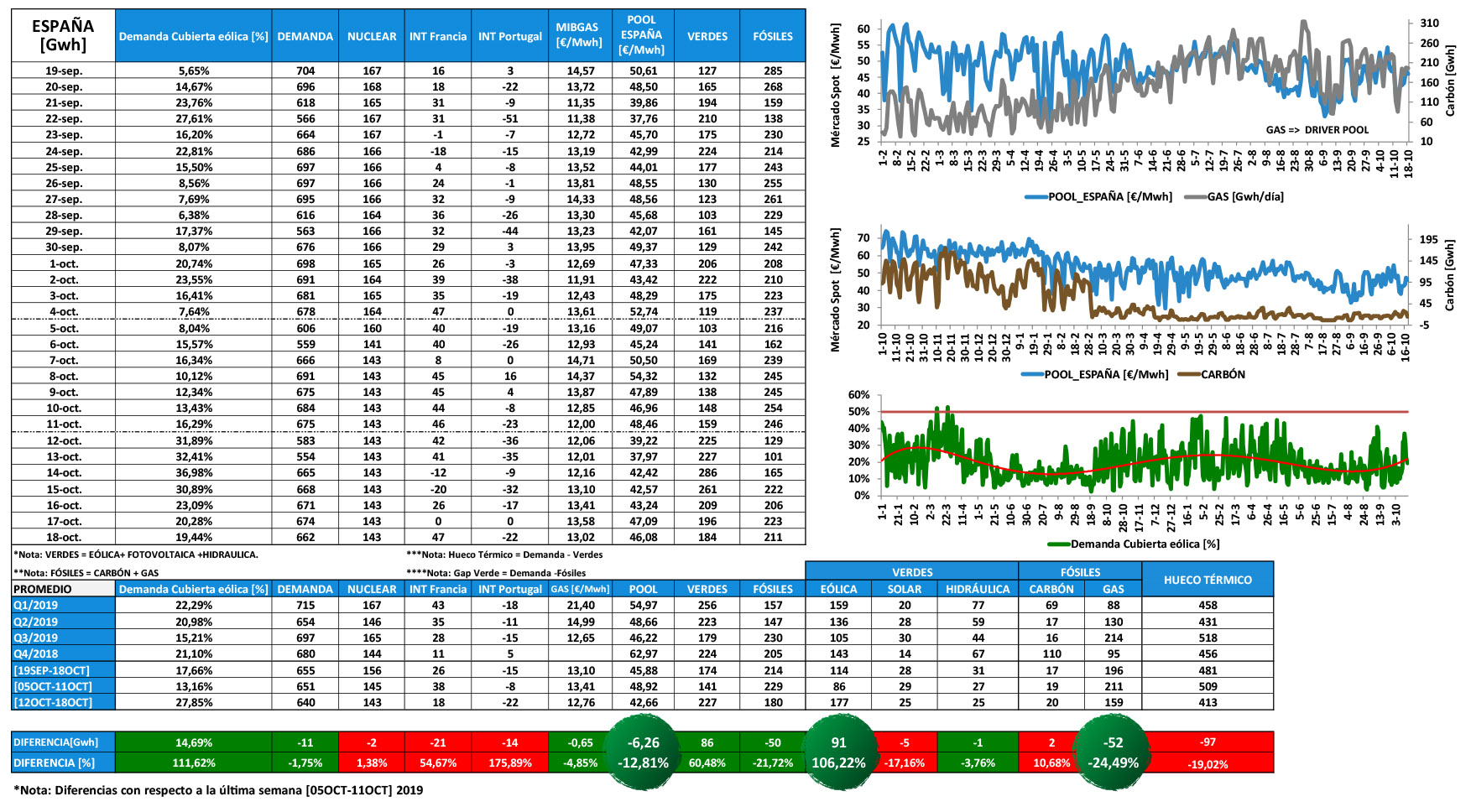

[/mk_fancy_title][mk_fancy_title tag_name=»h1″ margin_bottom=»0″ font_family=»none» el_class=»intro»]- Estas observando la imagen que representa al mercado energético del país vecino. A tu IZQUIERDA, aparecen sus principales parámetros: energía cubierta por la producción de los 58 reactores nucleares, datos del consumo total del país, producción de las fisiones nucleares, energía intercambiada con los países limítrofes (España, Gran Bretaña, Suiza, Alemania-Bélgica, Italia), precios del gas centro europeo, TTF, cotización media el mercado spot, así como las aportaciones de las energías renovables y fósiles. Por otra parte, a la DERECHA, se señala la correlación que existen entre el pool eléctrico y aquella tecnología que lo hace posible – driver de precios -.

- Ecuación Mix Energético. Demanda (baja,-10,00 Gwh/día) ≈ Nuclear (baja, -14,00 Gwh/día) +Interconexiones (suben, -32,00 Gwh/día) + Verdes(suben, +31,00 Gwh/día) + Fósiles (suben, +2,00 Gwh/día).

Correlación de Precios. A partir de 25 ABR/2019, el cierre medio diario del mercado spot francés, aparece en SINTONÍA con la aportación de las centrales de ciclo combinado – imagen superior derecha -, esto es, con el coste del gas centro europeo (TTF). - DESCRIPCIÓN DEL ESCENARIO. Dentro de la ventana temporal, [12OCT – 18OCT] 2019, los precios del mercado spot francés han SUBIDO en +0,31 €/Mwh (+0,86%) con respecto a la semana anterior, situándose en los +36,35 €/Mwh a nivel promedio. El AUMENTO señalado, se explica como sigue:

- EÓLICA (+20 Gwh/día) + HIDRÁULICA (+16 Gwh/día) = INTERNACIONALES (+32 Gwh/día) En este espacio temporal de siete (7) días, el viento se ha situado en niveles prácticamente «récords», alcanzando una producción de +136 Gwh/día, a una distancia de +20 Gwh/día (+17,55%) con respecto a la semana anterior. A esta circunstancia, hay que sumar el trabajo del agua turbinada, la cual se ha situado en los +104,00 Gwh/día (+16,00 Gwh/día; +18,74%). Juntos han aportado al mix energético un total de +36,00 Gwh/día, lo cuales prácticamente han ido a parar a la partida de intercambios internacionales, ubicándose ésta en cotas de +167 Gwh/día (+32 Gwh/día, +23,82%).

- DEMANDA (-10 Gwh/día) = NUCLEAR (-14 Gwh/día). Por otro lado, se ha producido una COMPENSACIÓN prácticamente neta, entre el consumo de energía, que desciende -10 Gwh/día (-0,92%) y la producción nuclear, -14,00 Gwh/día (-1,46%).

- PREVISIÓN DE PRECIOS. Para la próxima semana, desde lunes 21 OCT/2019 hasta el domingo 27 OCT/2019, el país vecino verá INCREMENTADO sus costes energéticos de manera importante, situándolos cerca de los +45,00 €/Mwh:

- Mercado Spot – sube -: Media (+43,34 €/Mwh). Mínimo (+36,53 €/Mwh, domingo). Máximo (+46,82 €/Mwh, martes).

- Demanda de Energía – sube -: Media (+1.200 Gwh/día). Mínimo (+1.033 Gwh/día, domingo). Máximo (+1.294 Gwd/día, martes)

- Producción Eólica – baja -: Media (+59 Gwh/día) Mínimo (+36 Gwh/día, viernes) Máximo (+87 Gwd/día, lunes)

Comentario Importante: A Francia comienza a «complicársele» el mercado spot. La próxima semana, experimentará un aumento del +6,99 €/Mwh (+19,22%), debido sobre todo al crecimiento de la demanda, +85,00 Gwh/día (+7,62%) y a la falta de viento, -77,00 Gwh/día (-56,61%). Mirando a las exportaciones a nuestro país, permanecerán BAJAS, alrededor de la cota de los +22,00 Gwh/día, a nivel promedio.

- Ecuación Mix Energético. Demanda (baja,-10,00 Gwh/día) ≈ Nuclear (baja, -14,00 Gwh/día) +Interconexiones (suben, -32,00 Gwh/día) + Verdes(suben, +31,00 Gwh/día) + Fósiles (suben, +2,00 Gwh/día).

clic para ampliar

[/mk_fancy_title][mk_fancy_title tag_name=»h1″ margin_bottom=»0″ font_family=»none» el_class=»intro»]-

Comentario Importante: Observando los valores: +40,00% de participación de las energías renovables y +30,00% de gas natural, pienso que estamos ante el suelo del mercado spot para el último trimestre del año, +42,66 €/Mwh.

clic para ampliar

[/vc_column_text][mk_fancy_title tag_name=»h1″ margin_bottom=»0″ font_family=»none» el_class=»intro»]- La imagen que observas, guarda un paralelismo muy importante con la anterior, de manera que avancemos directamente hacia el análisis.

- Ecuación Mix Energético. Demanda (baja, -11,00,00 Gwh/día) ≈ Nuclear (baja, -2,00 Gwh/día) + Interconexiones(bajan, -35,00 Gwh/día) + Verdes (suben, +86,00 Gwh/día) + Fósiles (bajan, -50,00 €/Mwh).

- Correlación de Precios.El pool eléctrico de España, aparece TOTALMENTE gobernado por la aportación de las CENTRALES de CICLO COMBINADO, es decir, por el GAS NATURAL – imagen inferior derecha –, estando el precio en +13,02 €/Mwh – MIBGAS, viernes 18 OCT/2019 –

- DESCRIPCIÓN DEL ESCENARIO. Dentro de los SIETE (7) días que abarca el análisis, desde el 12 OCT/2019 hasta el 18 OCT/2019, el mercado spot de nuestro país ha BAJADO en -6,26 €/Mwh (-12,81%), debido principalmente a la siguiente ecuación:

- EÓLICA (+91 Gwh/día) = INTERNACIONALES (-35 Gwh/día) + CENTRALES CICLOS COMBINADO (CCC) (-52 Gwh/día).Ha sido una magnífica semana de viento, situándose en niveles de producción de +177,00 Gwh/ día , a una importante distancia con respecto el mismo periodo anterior, +91,00 Gwh/día (+106,22%). Esta gran cantidad de energía inyectada al mix energético de nuestro país, ha causado en su mayor parte que las CCC aporten -52,00 Gwh/día (-24,49%) y a la vez, que las importaciones internacionales, Francia y Portugal, presenten un saldo negativo de -35,00 Gwh/día = -21,00 Ghw/día (Francia) – 14,00 Gwh/día (Portugal), esto es, se ha importado menos desde Francia, y exportado más a Portugal.

- PREVISIÓN DE PRECIOS. Para la siguiente semana, desde el 21 OCT/2019 hasta el 27 SEP/2019, en la consultora TEMPOS, estimamos un promedio de los costes de la energía en la cota de los +48,79 €/Mwh, siendo el detalle pormenorizado el siguiente:

- Mercado Spot – sube -: Media (+48,79 €/Mwh). Mínimo (+46,71 €/Mwh, miércoles). Máximo ((+54,34 €/Mwh, lunes).

- Demanda de Energía – baja -: Media (+648 Gwh/día). Mínimo (+535 Gwh/día, domingo). Máximo (+688 Gwd/día, miércoles).

- Producción Eólica – sube -: Media (+112 Gwh/día). Mínimo (+49 Gwh/día, lunes). Máximo (+188 Gwd/día, miércoles)

-

Conclusión Importante: En los próximos días, el mercado spot de nuestro país será penalizado por el viento. Desde TEMPOS, estimamos que los aerogeneradores alcancen una producción de +112,00 Gwh/día, arrojando una diferencia de -65 Gwh/día (-36,72%) con respecto al periodo anterior. Este hecho tiene una consecuencia directa, como acabamos de señalar: crecimiento del pool desde los +42,66 €/Mwh, hasta los +48,79 €/Mwh.

- DESCRIPCIÓN DEL ESCENARIO. Dentro de los SIETE (7) días que abarca el análisis, desde el 12 OCT/2019 hasta el 18 OCT/2019, el mercado spot de nuestro país ha BAJADO en -6,26 €/Mwh (-12,81%), debido principalmente a la siguiente ecuación:

- Ecuación Mix Energético. Demanda (baja, -11,00,00 Gwh/día) ≈ Nuclear (baja, -2,00 Gwh/día) + Interconexiones(bajan, -35,00 Gwh/día) + Verdes (suben, +86,00 Gwh/día) + Fósiles (bajan, -50,00 €/Mwh).

clic para ampliar

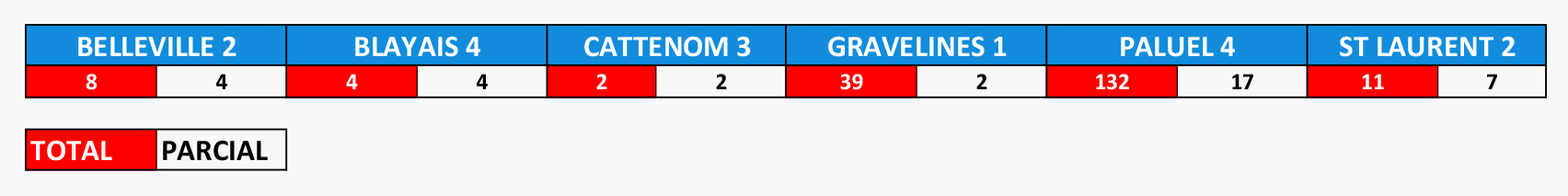

- Para la semana que estamos analizando, éstas han sido las noticias más importantes en torno al parque nuclear de Francia y España:

- FRANCIA.

- PARADAS..

- PALUEL 3..El lunes 14 OCT/2019 a las 19:00, la unidad de producción número 3 de la central nuclear de Paluel, se cerró para llevar a cabo una operación de mantenimiento programada.

- RETRASOS. SEIS (6).

- ESPAÑA.

- ARRANQUE.

- ALMARAZ 2. .Iberdrola reiniciará su reactor nuclear Almaraz 2 de 1 Gw el 09 NOV/2019, un día antes de lo previsto, según los últimos datos de la compañía. La unidad se detuvo el 06 OCT/2019.

Conclusión FINAL Importante: NOV/2019 va ser un mes COMPLICADO para el mercado spot de nuestro país, ya que la mayor parte del tiempo coincidirán DOS (2) reactores fuera de línea, a excepción del 08 NOV/2019, que sumarán tres. Dicho esto, esperemos que el GAS haga bien su trabajo.

- FRANCIA.

- 4.- OPINIÓN PERSONAL. MERCADO SPOT. ¿CUÁL ES EL HORIZONTE DE COTIZACIÓN DEL POOL ELÉCTRICO?. ¿ESTÁ ACOTADO SUPERIORMENTE?.

- CORRELACIÓN y PERSPECTIVA ACTUAL PARA LOS FUTUROS ELÉCTRICOS.

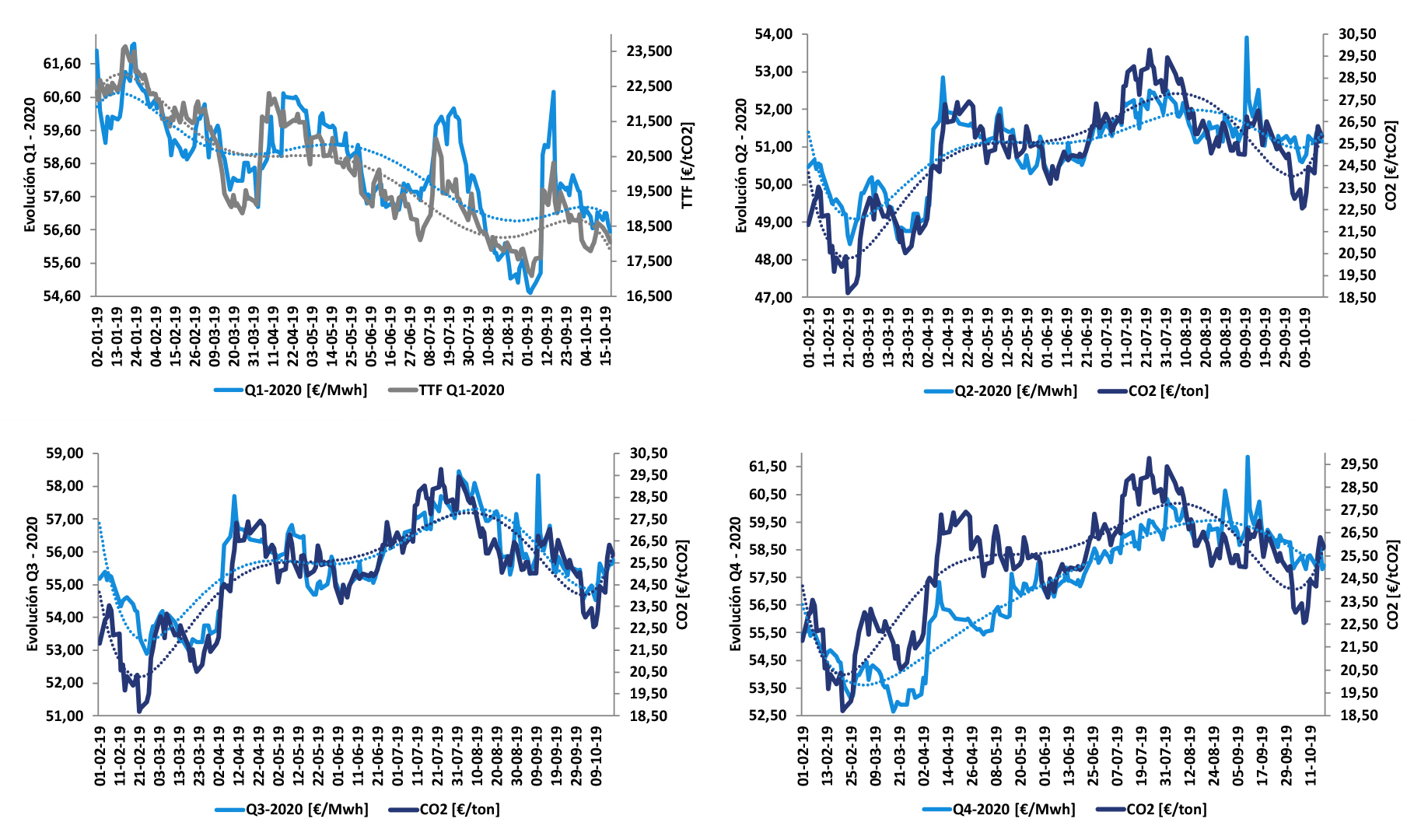

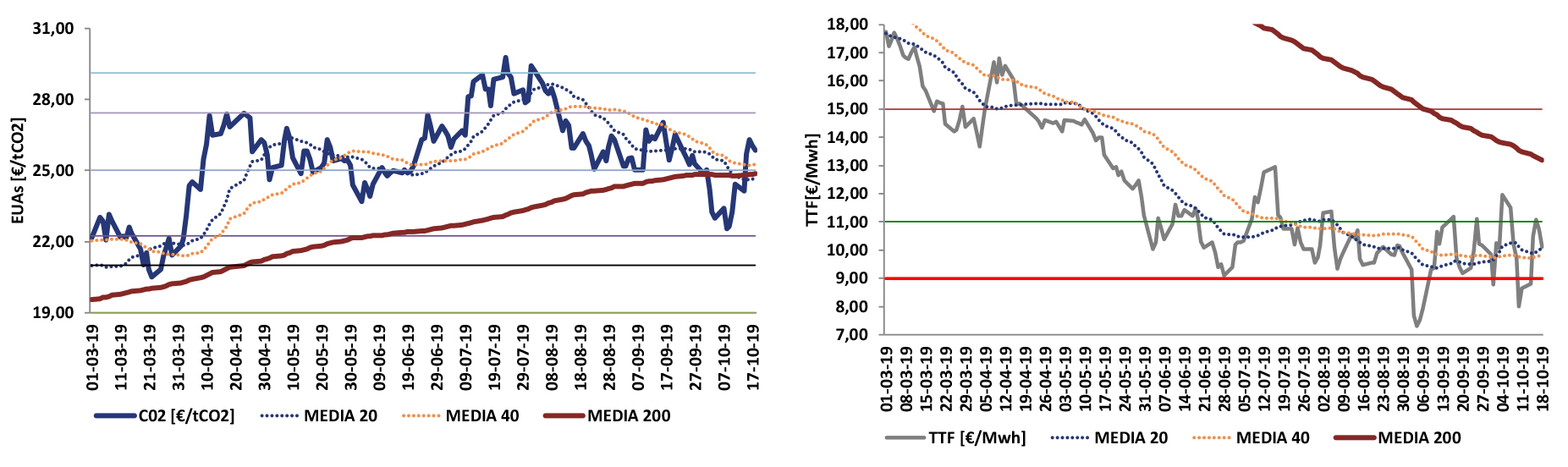

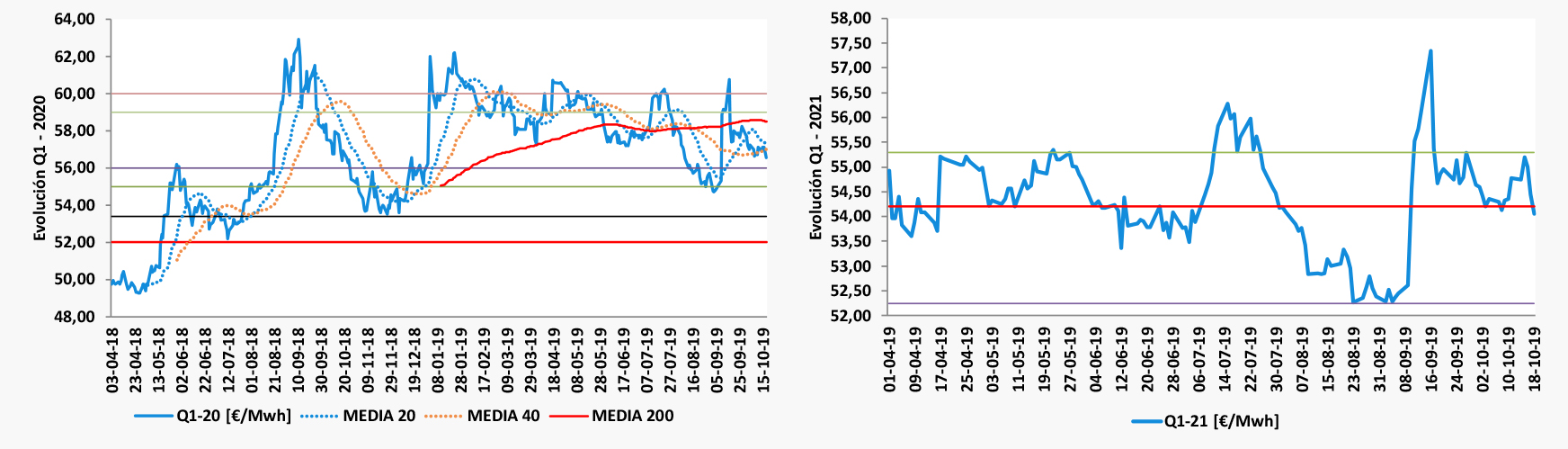

Las imágenes que estás viendo, reflejan de manera clara y nítida, quién está gobernando las cotizaciones de los futuros eléctricos para el próximo año 2020. Lo podemos ver de manera pormenorizada:

- Q1/2020 – superior izquierda -. Desde principios de 2019, el patrón de comportamiento de este quarter, refleja un paralelismo casi perfecto con los futuros para el TTF – hubs centro europeo -.

- [Q2-Q3-Q4]/2020. Al alejarnos en el horizonte temporal, la incertidumbre aumenta, y por lo tanto, las coberturas – asunción del riesgo –, se ejecutan pensando en la situación de peor caso. De este modo, y siguiendo con el razonamiento, los últimos tres trimestres del próximo año, se alinean con los subsidios europeos del CO2, es decir, con un escenario en el que la tecnología de respaldo sea el carbón, en lugar de un gas competitivo – centrales de ciclo combinado -.

Conclusión Importante: – extensión del switching -: Desde la consultora TEMPOS, , en el informe de 08 OCT/2019, después de un extenso razonamiento, concluíamos que la EXTENSIÓN del SWITCHING era una realidad con importantes posibilidades de alcanzarse. Este hecho, fue corroborado más tarde [14 OCT/2019], por Juan Manuel García – director general de electricidad y gas de Cepsa -: «La tendencia de switching podría fortalecerse aún más en 2020 ante el exceso de gas existente, que podría exacerbarse por unas previsiones de menor demanda de GNL en Japón, por una predicción invernal de temperaturas moderadas en Europa y por la desaparición de las dudas nucleares en Francia».

Si finalmente la prórroga del la conmutación de carbón a gas llega a producirse, el escenario con el que contarán las centrales de ciclo combinado será sumamente ATRACTIVO, debido a las siguientes razones o inputs:

- [Miércoles 09 OCT/2019. Montel News]. Los precios caen en el clima templado. Las instalaciones de almacenamiento de gas de la UE se vieron por última vez en un +97,61%, un aumento de 0,01 puntos porcentuales en el día, según mostraron los datos de Gas Infrastructure Europe. Los niveles en Austria, Francia, Polonia y Portugal ya habían alcanzado el 100%.

-

[Jueves 17 OCT/2019. S&P Global Platts]. El pronóstico del Servicio Meteorológico Nacional predice un resultado bajista para el calentamiento invernal. Las temperaturas en gran parte del territorio continental de EE.UU. tendrán una tendencia superior al promedio de este invierno, lo que podría limitar la demanda de gas para calefacción. En una serie de perspectivas que se extendieron desde NOV/2019 hasta FEB/2020, el servicio meteorológico nacional predijo un riesgo del +33,00% al +50,00% de un clima más cálido de lo normal en casi todas las regiones. Una desviación de la temperatura al alza de +2,00 grados Fahrenheit en el noreste, podría reducir la cifra de demanda de calefacción en más de +1 Billón pies cúbicos por día (Bcf/d).

- Noticia relacionada. [Jueves 10 OCT/2019. Montel News]. Precios europeos del gas podrían caer -6,00 €/Mwh. En el mejor de los casos, en el que un re exportador usa sus propios barcos, los precios europeos del gas deben ser al menos -5,00 €/Mwh más bajos de lo que Asia ofrece para el GNL, sin embargo este diferencial tendría que ampliarse hasta al menos -7,00 €/Mwh si el barco está bajo contrato de arrendamiento, que es el caso para la mayoría de los participantes.

Conclusión Importante: Con la capacidad de exportación que está demostrando EEUU, es evidente que parte de ese exceso, vendrá a parar a los inventarios europeos, los cuales presentan un nivel de «lleno técnico» – desgosado más arriba -. Además, la capacidad exportadora de Europa, se presenta realmente difícil, dado el nivel de precios existente.

- Noticia relacionada. [Jueves 10 OCT/2019. Montel News]. Precios europeos del gas podrían caer -6,00 €/Mwh. En el mejor de los casos, en el que un re exportador usa sus propios barcos, los precios europeos del gas deben ser al menos -5,00 €/Mwh más bajos de lo que Asia ofrece para el GNL, sin embargo este diferencial tendría que ampliarse hasta al menos -7,00 €/Mwh si el barco está bajo contrato de arrendamiento, que es el caso para la mayoría de los participantes.

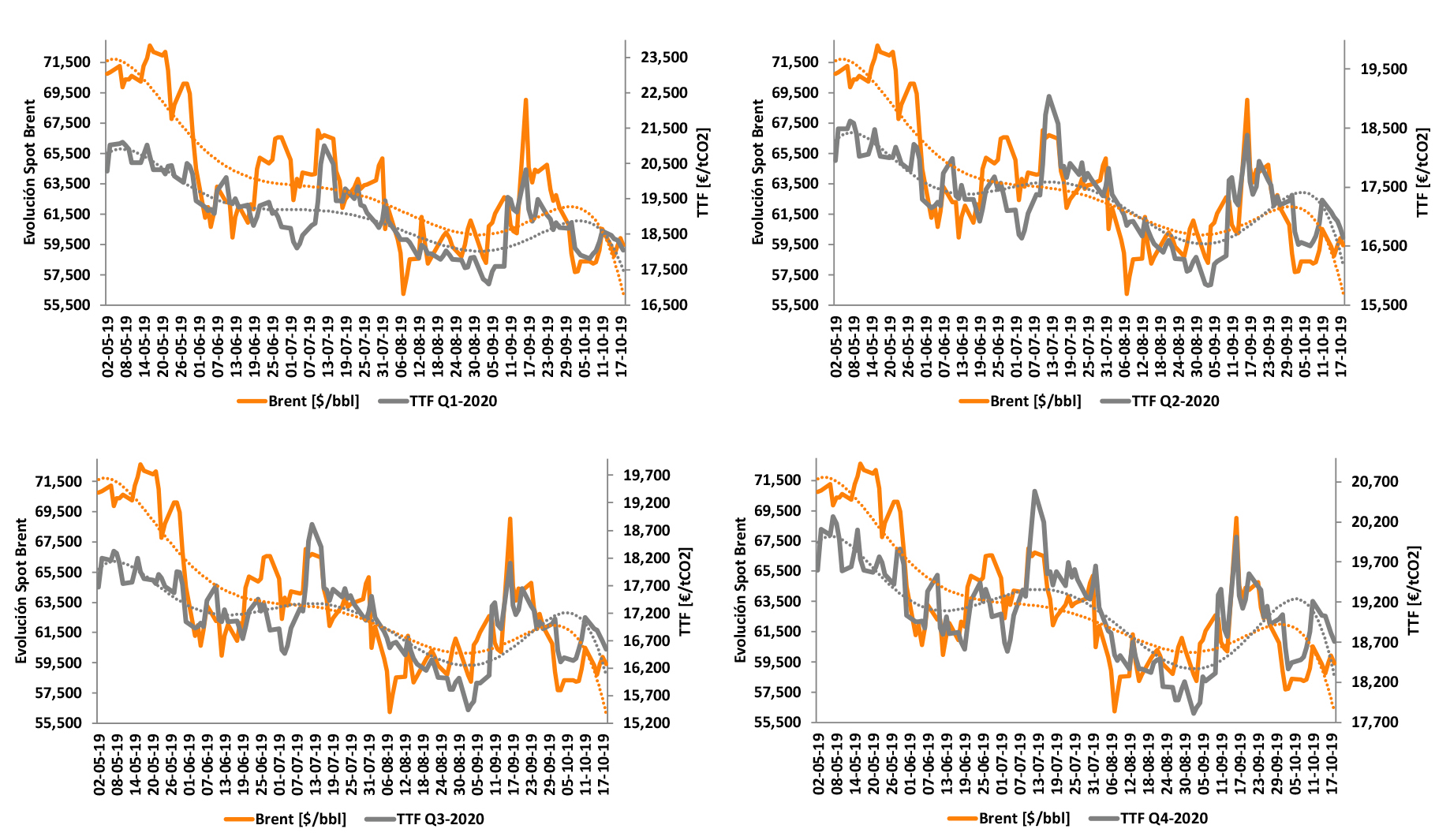

- CONSECUENCIAS DE LA CORRELACIÓN FUTUROS TTF vs SPOT BRENT.

El caso es que desde hace varios meses, vengo siguiendo la sintonía que existe entre las cotizaciones diarias del crudo Brent y los futuros para el hubs holandés, siendo la conclusión evidente y reflejada en las imágenes de más arriba: desde primeros de JUL/2019, ambos «mundos» presentan correlación. El hecho es debido a varias circunstancias:

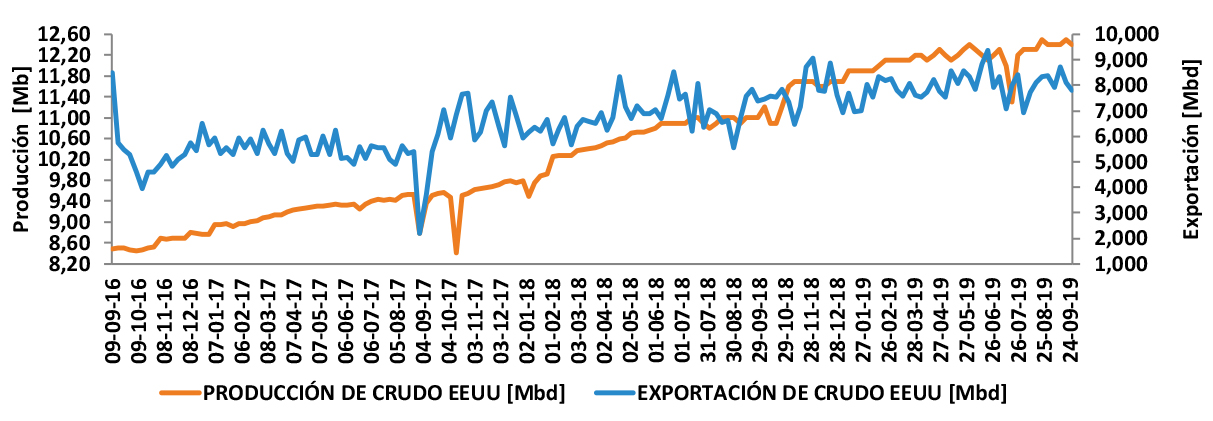

- Geológicas. Generalmente el petróleo que se extrae de los pozos suele estar acompañado de sedimentos, agua y gas natural. Siguiendo con el razonamiento, gracias a los avances en la extracción de SHALE, Estados Unidos es ahora el segundo mayor productor de petróleo del mundo, solo detrás de Rusia, y el principal productor de gas natural en el mundo.

- Exportación GNL EEUU. A medida que el Henry Hub continúa tocando tierra internacionalmente, debido a la gran capacidad de exportación de EEUU, se está creando una base viable y negociable entre los centros de distribución de gas de Estados Unidos – éste en sintonía con el West Texas Intermediate, y por lo tanto, con el Brent – y Europa.

-

Conclusión Importante FINAL: Asumiendo que las siguientes condiciones sigan existiendo: (1) WTI <=> Henry; (2) WTI <=> Brent; (3) Henry <=> Brent; (4) Henry <=> TTF, entonces, Brent <=> TTF, y teniendo en cuenta que desde la consultora TEMPOS, hemos concluido más abajo – dentro del apartado 6.2 Cotización Brent -, que esta commodity, crudo Brent, está afectada por un techo natural de +62,00 $/bbl, debido principalmente a la situación de debilidad de la demanda mundial de crudo, indirectamente estamos afirmando que los futuros eléctricos de nuestro país, en el corto plazo – siguiente trimestre por lo menos -, están siendo presionados y obligados a no crecer por encima de un techo, debido a las mismas razones esbozadas para el crudo europeo y basándonos en la sintonía expuesta. En definitiva, lo que estamos adelantando, es una resistencia para el mercado spot de nuestro país que, desde TEMPOS, establecemos en +52,00 €/Mwh, esto esto, indirectamente estamos observando una relación cuantitativa entre el Brent por un lado – techo de +62,00 $/bbl – , y spot eléctrico por otro – soporte superior de +52,00 €/Mwh -.

- CORRELACIÓN y PERSPECTIVA ACTUAL PARA LOS FUTUROS ELÉCTRICOS.

clic para ampliar

[Viernes 18 OCT/2019. S&P Global Platts]. Los precios del carbono de la UE suben en la semana 42 antes de la votación del Reino Unido sobre el Brexit.. Los precios de las emisiones de dióxido de carbono de la UE se recuperaron en la semana que terminó el 18 OCT/2019, antes de una votación clave del Parlamento del Reino Unido el sábado, sobre un nuevo acuerdo de Brexit alcanzado entre el Reino Unido y la UE el jueves 17 OCT/2019. Cualquier confirmación de un Brexit sin acuerdo provocaría que las empresas con sede en el Reino Unido vendan EUA que ya no necesitarían. Del mismo modo, cualquier acuerdo final sobre Brexit sería optimista para los precios, ya que solidificaría la demanda de los operadores del Reino Unido para el calendario 2019 y 2020.

-

Comentario Importante – incertidumbre acuerdo brexit -: En virtud de un acuerdo de retirada acordado, el Reino Unido permanecerá en el mercado de carbono de la UE hasta el 31 DIC/2020. Según ese resultado, el gobierno del Reino Unido necesitaría decidir cuándo emitir una asignación anual gratuita para 2019, así como llevar el suministro de la subasta de este año al mercado . Ambas fuentes de suministro, estimadas en hasta 120 millones de toneladas en total, NO han estado disponibles para el mercado este año debido a la incertidumbre del Brexit. Eso significa que el momento de las decisiones del gobierno del Reino Unido sobre cuándo emitir esas asignaciones podría afectar el desarrollo del precio del carbono en el resto de 2019 y 2020.

[Domingo 20 OCT/2019. El País]. El Parlamento británico fuerza a Johnson a pedir una prórroga del Brexit a la UE. Una mayoría de diputados dejó claro que no respaldaría al Gobierno hasta que no se debatiera en condiciones el texto legal del pacto alcanzado. Con ese movimiento, el Parlamento forzaba al primer ministro a solicitar a Bruselas una tercera prórroga del Brexit, esta vez hasta finales de ENE/2020. Así, tal y como exigía la Ley Benn, caso de no tener visto bueno del Parlamento a la media noche hora europea de este sábado, el primer ministro envió la solicitud a las autoridades de Bruselas, pidiendo un retraso del Brexit hasta finales de ENE/2020.

-

Conclusión Importante: Desde la consultora TEMPOS, observamos el horizonte con una gran carga de incertidumbre, después de ver como el Reino Unido vuelve a ALARGAR el proceso de salida hasta el año que viene, 31 ENE/2020. Por lo pronto pensamos que el CO2 va a sufrir un ENCARECIMIENTO, ya que las empresas británicas tendrán que adquirir los EUAs de cumplimiento para 2019. Después de este hecho – compra -, el riego bajista sigue latente, aunque en menor medida, debido a que 2019 ya se resolvió, quedando doce meses para ver de que manera concluimos 2020.

-

- Q1 [2020-2021]. Tendencia 2020. BAJISTA – driver futuros TTF-. Tendencia 2021. BAJISTA – driver CO2 –

- Q1/2020. Presenta un tendencia BAJISTA clara, apoyada por la caída de los futuros del TTF, lo que permite aproximarse al soporte de los +56,00 €/Mwh. ACCIÓN. Hemos de seguir ESPERANDO, ya que según las estimaciones de la consultora TEMPOS, el gas será competitivo en el primer trimestre de 2020, ayudando al mercado spot a situarse en niveles cercanos o por debajo de +50,00 €/Mwh.

- Precio Objetivo: GRATIS para CLIENTES.

- Recomendación: GRATIS para CLIENTES.

- Q1/2021. El descenso del dióxido de carbono, apoyado por las esperanzas de un brexit con acuerdo, ha provocado que el quarter atraviese el soporte de los +54,20 $/bbl. ACCIÓN. Necesitamos ver por pantalla cotizaciones más atractivas, cercanas a los +50,00 €/Mwh, sobre todo teniendo en cuenta que falta más de un año para el delivery y la previsible acción del GAS, por tanto, preferimos ESPERAR

- Precio Objetivo:GRATIS para CLIENTES.

- Recomendación: GRATIS para CLIENTES.

- Q1/2020. Presenta un tendencia BAJISTA clara, apoyada por la caída de los futuros del TTF, lo que permite aproximarse al soporte de los +56,00 €/Mwh. ACCIÓN. Hemos de seguir ESPERANDO, ya que según las estimaciones de la consultora TEMPOS, el gas será competitivo en el primer trimestre de 2020, ayudando al mercado spot a situarse en niveles cercanos o por debajo de +50,00 €/Mwh.

- Q1 [2020-2021]. Tendencia 2020. BAJISTA – driver futuros TTF-. Tendencia 2021. BAJISTA – driver CO2 –

clic para ampliar

[/vc_column_text][mk_fancy_title tag_name=»h1″ margin_bottom=»0″ font_family=»none» el_class=»intro»]-

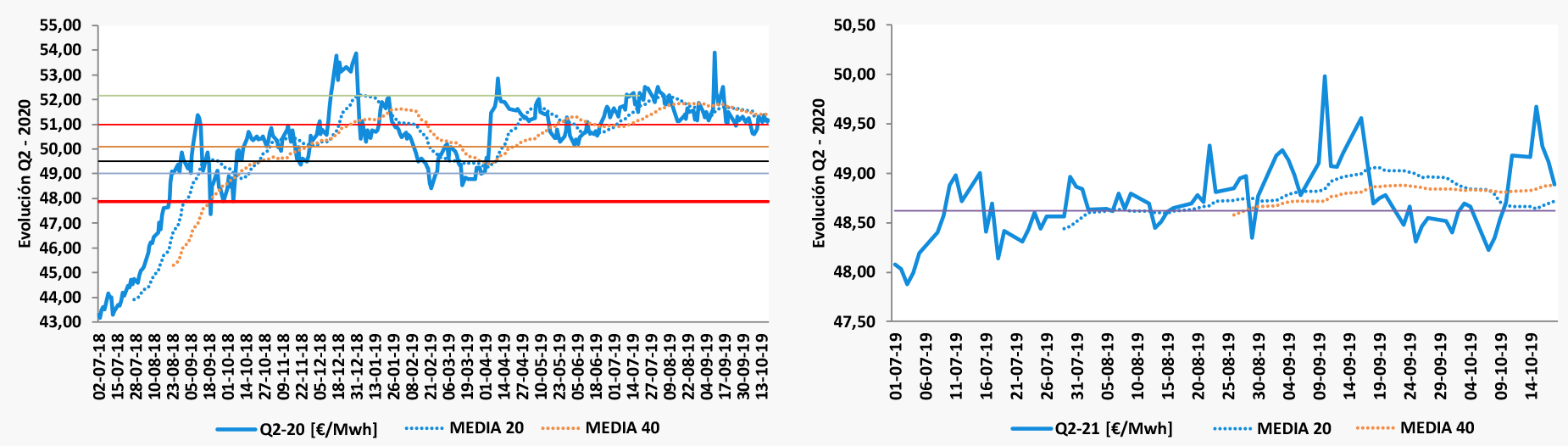

- Q2 [2020-2021]. Tendencia 2020. LATERAL –driver CO2-. Tendencia 2021. LATERAL – parece CO2 –.

- Q2/2020. El 27 SEP/2019, perdió la sintonía con su driver natural, CO2, recuperándola el [14-15] OCT/2019. ACCIÓN. En estos momentos, presenta una evolución LATERAL, centrada en el soporte de los +51,00 €/Mwh, necesitando valores cercanos a la resistencia de los +47,88 €/Mwh para valorar una posible cobertura, por tanto, ESPERAMOS.

- Precio Objetivo: GRATIS para CLIENTES.

- Recomendación: GRATIS para CLIENTES.

- Q2/2021. Sigue en la LATERALIDAD, pivotando alrededor del soporte de los +48,62 €/Mwh. ACCIÓN. Aún falta un largo periodo de tiempo para el periodo de entrega – delivery -, por tanto, valores por debajo de los +45,00 €/Mwh interesarían, de otro modo, preferimos ESPERAR.

- Precio Objetivo: GRATIS para CLIENTES.

- Recomendación:GRATIS para CLIENTES.

- Q2/2020. El 27 SEP/2019, perdió la sintonía con su driver natural, CO2, recuperándola el [14-15] OCT/2019. ACCIÓN. En estos momentos, presenta una evolución LATERAL, centrada en el soporte de los +51,00 €/Mwh, necesitando valores cercanos a la resistencia de los +47,88 €/Mwh para valorar una posible cobertura, por tanto, ESPERAMOS.

- Q2 [2020-2021]. Tendencia 2020. LATERAL –driver CO2-. Tendencia 2021. LATERAL – parece CO2 –.

clic para ampliar

[/vc_column_text][mk_fancy_title tag_name=»h1″ margin_bottom=»0″ font_family=»none» el_class=»intro»]-

- Q3 [2020]. Tendencia 2020. BAJISTA – driver CO2 -.

- Q3/2020. Sigue PEGADA al dióxido de carbono, de ahí la subida desde el soporte de los +54,30 €/Mwh hasta casi la resistencia de +55,80 €/Mwh. ACCIÓN. Son valores caros, ante un más que previsible gobierno del pool por parte del GAS en Q3/2020, por tanto, hemos de mantenernos a la ESPERA, hasta que los traders lleguen a recoger esta input.

- Precio Objetivo: GRATIS para CLIENTES.

- Recomendación: GRATIS para CLIENTES.

- Q3/2020. Sigue PEGADA al dióxido de carbono, de ahí la subida desde el soporte de los +54,30 €/Mwh hasta casi la resistencia de +55,80 €/Mwh. ACCIÓN. Son valores caros, ante un más que previsible gobierno del pool por parte del GAS en Q3/2020, por tanto, hemos de mantenernos a la ESPERA, hasta que los traders lleguen a recoger esta input.

- Q3 [2020]. Tendencia 2020. BAJISTA – driver CO2 -.

clic para ampliar

[/vc_column_text][mk_fancy_title tag_name=»h1″ margin_bottom=»0″ font_family=»none» el_class=»intro»]-

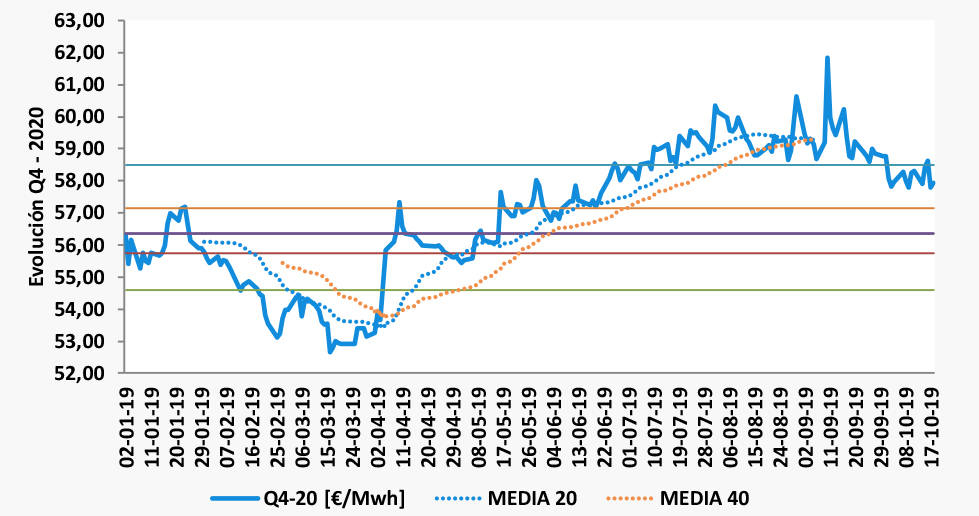

- Q4 [2019-2020]. Tendencia 2020. LATERAL – driver CO2 -.

- Q4/2019. El martes 01 OCT/2019 se desconectó del CO2, sin embargo, parece que ha entrado en sintonía con éste a partir del viernes 11 OCT/2019. ACCIÓN. Desde el 03 OCT/2019 se mueve lateralmente, cotizando alrededor de una media de +58,00 €/Mwh, por consiguiente, debemos permanecer a la ESPERA , habida cuenta de los precios spot que se están alcanzando éste año, gobernados por el GAS.

- Precio Objetivo: GRATIS para CLIENTES.

- Recomendación: GRATIS para CLIENTES.

- Q4/2019. El martes 01 OCT/2019 se desconectó del CO2, sin embargo, parece que ha entrado en sintonía con éste a partir del viernes 11 OCT/2019. ACCIÓN. Desde el 03 OCT/2019 se mueve lateralmente, cotizando alrededor de una media de +58,00 €/Mwh, por consiguiente, debemos permanecer a la ESPERA , habida cuenta de los precios spot que se están alcanzando éste año, gobernados por el GAS.

- Q4 [2019-2020]. Tendencia 2020. LATERAL – driver CO2 -.

clic para ampliar

[/vc_column_text][mk_fancy_title tag_name=»h1″ margin_bottom=»0″ font_family=»none» el_class=»intro»]- 6.- MERCADO GAS NATURAL = función (TIPO DE CAMBIO, COTIZACIÓN BRENT). .

-

6.1.- TIPO CAMBIO (TC) [€/$] -. Tendencia -> BAJISTA [Promedio Semanal -> +1,1064 €/$, +0,52%. Cotizaciones [ Lunes = +1,1031; MMartes = +1,1007; Miércoles = 1,1025; Jueves = +1,1113; Viernes = +1,1144;] €/S.

clic para ampliar

00.- NOTICIA DESTACADA. [Viernes 18 OCT/2019. Expansión]. Bruselas responde a Trump: «No nos deja otra alternativa» que responder con aranceles. . La Comisión Europea (CE) ha lamentado este viernes la entrada en vigor de los aranceles anunciados por Estados Unidos por valor de 7.500 millones de dólares a productos agroalimentarios comunitarios. No deja alternativa a que Europa responda con la imposición de aranceles a bienes de EEUU. Cecilia Malmström – comisaria europea de Comercio – : “Lamentamos la elección que ha hecho EEUU de seguir adelante con los aranceles. Este paso no nos deja otra alternativa que seguir en su debido momento con nuestros propios aranceles por el caso Boeing, en el que EEUU ha sido declarado culpable de vulnerar las normas de la Organización Mundial del Comercio (OMC)».

ESTADO DEL CAMBIO DE DIVISA. Para los SIETE (7) días que analizamos, el TC ha SUBIDO desde los +1,1043 €/$ – viernes 11 OCT/2019 – hasta los +1,1144 €/$, – viernes 18 OCT/2019 -, es decir, +0,91%, siendo las causas las expuestas a continuación:01.- EUROPA. BREXIT + ITALIA + ALEMANIA.

- [Viernes 18 OCT/2019. Cinco Días]. El acuerdo de Londres y la UE para el Brexit, en manos del Parlamento británico. A justo dos semanas para que se materialice el Brexit, Reino Unido y la Unión Europea han alcanzado un acuerdo de salida. Esta mañana, el presidente de la Comisión Europea, Jean-Claude Juncker, y el primer ministro británico, Boris Johnson, han señalado haber llegado a un pacto «justo y razonable». Un texto que ha sido esta tarde aprobado por los Veintisiete en el Consejo Europeo que se celebra hasta mañana, aunque sin abordar la posibilidad de que se produzca una nueva prórroga, en caso de que Westminster no dé su aprobación.

-

Conclusión – Consecuencia Importante: [Jueves 17 OCT/2019. La Vanguardia]. El euro sube a máximos desde finales de agosto tras el acuerdo del «brexit». El euro subió hoy por encima de +1,11 dólares, hasta valores máximos desde finales de AGO/2019, tras el acuerdo que han alcanzado la Unión Europea (UE) y el primer ministro británico, Boris Johnson, para la salida del Reino Unido del bloque comunitario.

- [Domingo 20 OCT/2019. Expansión]. Johnson pide una prórroga del Brexit a la UE pero solicita que sea rechazada. Después de que el Parlamento británico aplazara hoy su decisión sobre el pacto del Brexit firmado por el primer ministro Boris Johnson en Bruselas esta semana. Siguiendo lo estipulado en una Ley aprobada en Westminster, Johnson se ha visto obligado esta noche a enviar una carta al presidente del Consejo Europeo, Donald Tusk, pidiendo una prórroga de la fecha del Brexit, desde 31 OCT/2019 al 31 ENE/2020, como MÍNIMO. Pero Boris, que ha enviado esa petición sin firmar, acompaña la misiva con otros dos documentos. Uno de ellos es una explicación de las razones por las que solicita la prórroga, ante la presión parlamentaria. Y el tercero es una carta, en este caso firmada por el primer ministro, en la que solicita a la UE que no acepte otra extensión del Brexit al entender que sería un error.

-

Conclusión Importante: El Tipo de Cambio [€/$] comenzó la semana cotizando en los +1,1031 €/$, y finalizó ésta ubicado en los +1,1144 €/$, apreciándose un incremento de +1,02%, debido sobre todo a la CERTIDUMBRE que arrojaba un brexit con acuerdo. En estos momentos, todo lo construido se ha desvanecido, volviendo al punto de partida, o incluso un poco más atrás, ya que ha sido el propio Jhonson, el que ha enviado la petición de prórroga sin firmar, adjuntando otro documento, solicitando NO se acepte el aplazamiento, eso sí, esta vez con su propia rúbrica.

- [Martes 15 OCT/2019. Bloomberg]. La deuda de Italia se acerca al máximo histórico en medio de una disputa presupuestaria.. La deuda pública del país aumentó al +138,00% del producto interno bruto en el segundo trimestre.. Eso está justo por debajo del máximo de +138,80% alcanzado en el segundo trimestre de 2015. Por separado, el Instituto Nacional de Estadística (Istat), dijo que la economía clandestina e ilegal de Italia representaba el +12,1% del PIB en 2017.

- [Jueves 17 OCT/2019. Bloomberg]. Alemania reduce el pronóstico de crecimiento para 2020 mientras persiste la desaceleración. El gobierno de la canciller Angela Merkel recortó su pronóstico de crecimiento para 2020, ya que la mayor economía de Europa espera que la demanda mundial disminuya, y el Brexit junto a las persistentes disputas comerciales se prolonguen hasta el próximo año. El producto interno bruto se expandirá en un +1,00% el próximo año, en comparación con una expectativa anterior de un aumento del +1,50%. Si bien las perspectivas son una mejora con respecto a la proyección de +0,50% de este año, que el gobierno mantuvo estable, el ritmo de crecimiento sufre una notable desaceleración con respecto a lo años anteriores.

clic para ampliar

02.- ESTADOS UNIDOS. VENTAS MINORISTAS.

- [Miércoles 16 OCT/2019. Bloomberg]. Las ventas minoristas en los EE.UU. caen inesperadamente. Las ventas minoristas de EE.UU. registraron inesperadamente el primer descenso en siete meses, lo que sugiere que los consumidores están comenzando a volverse inestables como el principal pilar del crecimiento económico y potencialmente refuerzan el caso de un tercer recorte de tasas de interés de la Reserva Federal. La sorpresiva caída en las ventas minoristas es la primera caída desde FEB/2019 y puede indicar que se están formando grietas en el gasto del consumidor que apuntala el crecimiento económico en los últimos meses. Si bien el gasto de los consumidores y el aumento de empleos probablemente fueron sólidos en general durante el tercer trimestre, las últimas cifras, así como el informe de empleo a principios de este mes, sugieren una pérdida de impulso hacia la última parte de 2019. Con la debilidad global y los vientos en contra del comercio, algunos responsables políticos pueden ver razones para recortar nuevamente en la próxima reunión del banco central del 29 al 30 de OCT/2019 en Washington.

-

Conclusión FINAL importante: Ciertamente, los datos de las ventas minoristas han sido muy decepcionantes, y apuntan claramente a que uno de los pilares de la economía de los EEUU, puede tener fisuras importantes. Esta input, puede inclinar la balanza hacia una bajada de tipos por parte de Fed, casi con toda seguridad, [Viernes 18 OCT/2019. Bloomberg]. Los operadores ahora están casi seguros de que la Fed reducirá las tasas este mes: » La Fed acaba de confirmar a través de los comentarios de Clarida que actualmente están predispuestos a reducir las tasas en la reunión de octubre. La ventana para rechazar eso se ha cerrado efectivamente». Esta circunstancia, sin duda, contribuiría a la apreciación del dólar. Mirando directamente a Europa, la INCERTIDUMBRE del Brexit vuelve a estar sobre la mesa, siendo lo más probable que los mercados descuenten lo conseguido en base al supuesto acuerdo del jueves 17 OCT/2019. A este hecho, hemos de añadir la desaceleración de Alemania, ayudado en gran parte por la debilidad de la industria automotriz, junto al problema casi eterno de la gran deuda de Italia. En resumidas cuentas, Europa está peor que Estados Unidos, y en consecuencia, desde la consultora TEMPOS, estimamos un tipo de cambio siempre por debajo del soporte de +1,1140 €/$.

-

[/mk_fancy_title][mk_fancy_title tag_name=»h1″ margin_bottom=»0″ font_family=»none» el_class=»intro»]

-

- 6.2.- COTIZACIÓN BRENT.- Tendencia -> BAJISTA. Futuros Anual (promedio)= +59,37 $/bbl, +0,79% . Cotizaciones diarias – contado – [Lunes = +59,35; Martes = +58,74; Miércoles = +59,42; Jueves = +59,91; Viernes = +58,37]; dólares por barril.

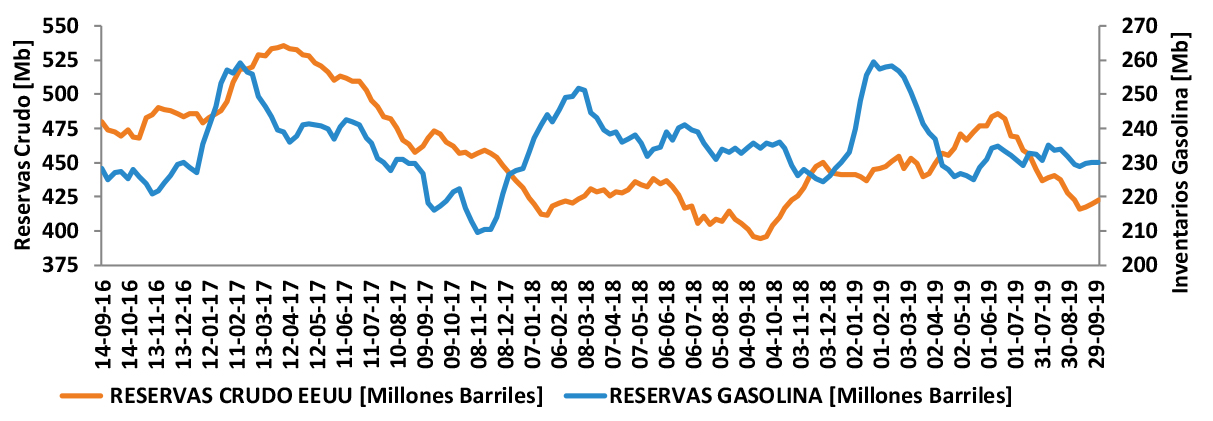

- Datos Reservas Crudo EEUU –jueves 17 OCT/2019 –: Han AUMENTADO en +9,281 Millones de barriles (Mb), siendo la previsión de una subida de +2,878 Mb. En términos absolutos, los inventarios de crudo se sitúan en +434,861 Mb..

- Inventarios Gasolina –jueves 17 OCT/2019 -: Han DISMINUIDO en -2,562 Millones de barriles (Mb), siendo la previsión de una BAJADA de -1,209 Mb. En estos momentos, el nivel de los inventarios se sitúa en +226,155 Mb.

- Producción Crudo EEUU – viernes 11 OCT/2019 -, Exportaciones Crudo – viernes 11 OCT/2019 -, y plataformas Fracking – viernes 18 OCT/2019 : El bombeo de petróleo para la semana pasada, se sitúa en 12,600 Millones de barriles al día (Mbd). Las exportaciones, han BAJADO en -0,390 Mbd, con respecto a la semana anterior, situándose en los +8,233 Mbd. Por otra parte, el número de pozos activos ha AUMENTADO con respecto a la semana pasada, ubicándose en 713,00 (+1,00). .

00.- NOTICIA DESTACADA.[Viernes 18 OCT/2019. Expansión]. Arabia Saudí vuelve a retrasar la OPV de su petrolera Aramco. Arabia Saudí ha decidido volver a retrasar la salida a Bolsa de su petrolera estatal, Aramco, que estaba prevista en un principio para este mes de NOV/2019. Una fuente familiarizada con la operación, señala que Aramco no sufrió un impacto financiero material, pero su salto al parqué ha sido pospuesto indefinidamente. Pese a que la que sería la mayor OPV de la historia ha despertado interés entre los inversores locales, no está garantizado que Aramco pueda alcanzar una valoración de 2 billones de dólares (1,79 billones de euros), como desea el príncipe Mohamed bin Salmán.

- ESTADO DEL PRECIO DEL CRUDO. Para la semana bajo análisis, el PRECIO del barril Brent, ha BAJADO en -1,09 $/bbl (-1,80%)) – viernes 11 OCT/2019 vs viernes 18 OCT/2019 -, debido principalmente a las razones que se exponen a continuación:

01.- CRECIMIENTO LENTO DE LA ECONOMÍA GLOBAL <=> GRAN CONTRAPESO DE BAJADA. RESISTENCIA +62,00 $/bbl.- [Martes 15 OCT/2019. Bloomberg]. El petróleo disminuye a medida que los inversores se centran en las sombrías perspectivas económicas.. El crudo cayó por segundo día, en medio de un debilitamiento de las perspectivas de crecimiento global y abundantes suministros de crudo en la economía más grande del mundo. Las esperanzas de una resolución de los problemas clave en la disputa comercial entre Estados Unidos y China se están desvaneciendo, agotando las perspectivas de un resurgimiento de la demanda energética. Aparte de la guerra comercial entre Estados Unidos y China, los inversores también se centran en que la oferta aumenta en los EE.UU. La Administración de Información de Energía ve en la producción de crudo de los principales yacimientos de esquisto, un aumento de +58.000 bd situándola en los +8,97 Mbd en NOV/2019.

-

Noticia Relacionada. [Martes 15 OCT/2019. El País].: El FMI alerta de que la economía global crecerá este año a su ritmo más lento desde la Gran Recesión. El Fondo Monetario Internacional (FMI) anunció el martes que la ralentización continuará este año con un crecimiento global del +3,00%, el más bajo desde la crisis de la década pasada , conocida como la Gran Recesión. Preocupan especialmente por su anémico crecimiento la eurozona (con países como Alemania e Italia creciendo muy poco o estancados ) y Japón (cuyo aumento del PIB se quedará este año y el próximo por debajo del 1%). A España le rebaja también la previsión (2,2% este año y 1,8% el siguiente), pero sigue muy por encima de la media europea. Para EEUU, el FMI rebaja dos décimas su previsión de crecimiento para 2019 respecto a lo que decía tan solo tres meses atrás, dejándolo en el +2,40% este año y +2,10% el próximo, unas tasas aún respetables pero también a la baja. Kristalina Georgieva – gerente FMI -: “Con las incertidumbres que rodean a muchos países y el enfriamiento previsto en China y EE UU y los importantes riesgos a la baja, es muy posible que se materialice un ritmo de crecimiento global aún más apagado».

-

02.- PRIMA RIESGO. ELIMINACIÓN CAPACIDAD OCIOSA SAUDÍ. <=> FRENO BAJADA CRUDO. SOPORTE DE +56,00 $/bbl.

- [Sábado 19 OCT/2019. El Confidencial].. El peligroso juego en Oriente Medio que puede hacer saltar el petróleo por los aires.. Algo chirría en el precio del crudo que, o bien el riesgo real de lo ocurrido no está siendo descontado – ataque a las instalaciones de Aramco -, o bien la prima ya está incorporada porque, de lo contrario, con los últimos datos macro publicados por el FMI, la cotización del Brent tendría que estar mucho más abajo. Y es que «hay una disrupción entre oferta, demanda y calidades que puede explotar». Los ataques del pasado 14 SEP/2019 se dirigieron a la estabilizadora de Khurais, que da servicio al campo de Khurais, y a la estabilizadora de Abqaiq, que atiende el campo de Ghawar, Shaybah y otros campos más pequeños – las plantas de estabilización sirven para que el crudo pesado, sobre todo el amargo, se pueda transportar quitando el sulfuro -. Arabia Saudí ya ha recuperado la producción y lo que está haciendo es almacenar crudo pesado, hasta que lo pueda estabilizar y dar salida al crudo ligero que tiene, incluidas sus reservas.

-

PREOCUPACIÓN: El problema es que no se ha hablado de la capacidad, que es la que se ha visto afectada y, en especial, la ‘spare capacity’ o capacidad ociosa; es decir, la facultad que tiene Arabia Saudí de abrir el grifo y meter directamente el petróleo en el mercado. Con los ataques, el país ha pasado de tener una capacidad ociosa de (+2,00-3,00) Mbd a tener +1,00 Mbd o, incluso +500.000 bd. Porque ha perdido Khurais, con una capacidad ociosa de +1,50 Mbd, y que no se sabe cuándo la van a recuperar – fuentes oficiales apuntan a finales de NOV/2019, mientras que ingenieros del sector defienden que es un trabajo de meses – y porque han tirado de esa ‘spare capacity’ para llenar el hueco de producción.

-

03.-LA OPEP SOPESA RECORTES PARA DIC/2019.

- [Viernes 18 OCT/2019. Bloomberg]..La próxima reunión de la OPEP podría revelar un nuevo enfoque para los recortes En medio de las previsiones de un nuevo superávit para el próximo año, hay un coro de llamadas desde Morgan Stanley hasta Commerzbank AG para que la alianza profundice las restricciones cuando se reúna en Viena en DIC/2019. Si se anuncian recortes adicionales, marcaría una ruptura con la tradición del cartel, que generalmente espera que surja un exceso antes de responder. Los bajos precios del petróleo pueden obligar al grupo a cambiar sus hábitos. El crudo se ha desplomado alrededor del +20,00% en seis meses, a alrededor de +60,00 $/bbl, por debajo de los niveles que la mayoría de las naciones de la OPEP necesitan para cubrir el gasto gubernamental. La OPEP enfrenta un superávit » desalentador » en los primeros seis meses de 2020 de aproximadamente +1,20 Mbd. Ed Morse – jefe de investigación de productos básicos en Citigroup Inc -: « Si en DIC/2019 hay signos claros de debilidad económica, sería muy probable una profundización adicional de un mínimo de +500,000 bd». Mohammad Barkindo – secretario general OPEP -: » el grupo hará « lo que sea necesario » para evitar una caída del mercado y que los miembros están dispuestos a «poner todas las opciones sobre la mesa».

Conclusión FINAL importante: En la consultora TEMPOS, vemos el precio del crudo Brent, viajando entre dos raíles claramente definidos. Uno de ellos, el superior, situado en los +62,00 $/bbl, gobernado por la debilidad económica mundial, y en consecuencia por la fragilidad en la demanda – se estima un superávit para los primeros seis meses de 2020 de +1,20 Mbd -. Este soporte, seguirá existiendo, dando buena cuenta de ello, el RETRASO de la salida a bolsa de Aramco – pospuesto de manera indefinida -. La otra resistencia, se ubica en los +56,00 $/bbl, construida por la incertidumbre que ha provocado la eliminación de las reservas de Arabia Saudí – en el peor de los casos, se estima su recuperación en meses -. Si bien el soporte más elevado es difícil que se perfore – las previsiones del FMI son a medio plazo -, no ocurre lo mismo con aquél próximo a los +55,00 $/bbl, sujeto solamente a una variable, los inventarios de crudo ligero saudíes. De esta manera,hay posibilidades de ver para el próximo semestre, como los costes del Brent caen incluso por debajo del nivel señalado, una vez que el país islámico se recupere totalmente y la floja demanda permanezca, ya que vemos como poco probable una acción de la OPEP en DIC/2019.

- [Martes 15 OCT/2019. Bloomberg]. El petróleo disminuye a medida que los inversores se centran en las sombrías perspectivas económicas.. El crudo cayó por segundo día, en medio de un debilitamiento de las perspectivas de crecimiento global y abundantes suministros de crudo en la economía más grande del mundo. Las esperanzas de una resolución de los problemas clave en la disputa comercial entre Estados Unidos y China se están desvaneciendo, agotando las perspectivas de un resurgimiento de la demanda energética. Aparte de la guerra comercial entre Estados Unidos y China, los inversores también se centran en que la oferta aumenta en los EE.UU. La Administración de Información de Energía ve en la producción de crudo de los principales yacimientos de esquisto, un aumento de +58.000 bd situándola en los +8,97 Mbd en NOV/2019.

- 6.2.- COTIZACIÓN BRENT.- Tendencia -> BAJISTA. Futuros Anual (promedio)= +59,37 $/bbl, +0,79% . Cotizaciones diarias – contado – [Lunes = +59,35; Martes = +58,74; Miércoles = +59,42; Jueves = +59,91; Viernes = +58,37]; dólares por barril.

Hay que comprar energía, y a la vez, gestionar el riesgo. [/mk_fancy_title][/vc_column][/vc_row]

- [Domingo 20 OCT/2019. Expansión]. Johnson pide una prórroga del Brexit a la UE pero solicita que sea rechazada. Después de que el Parlamento británico aplazara hoy su decisión sobre el pacto del Brexit firmado por el primer ministro Boris Johnson en Bruselas esta semana. Siguiendo lo estipulado en una Ley aprobada en Westminster, Johnson se ha visto obligado esta noche a enviar una carta al presidente del Consejo Europeo, Donald Tusk, pidiendo una prórroga de la fecha del Brexit, desde 31 OCT/2019 al 31 ENE/2020, como MÍNIMO. Pero Boris, que ha enviado esa petición sin firmar, acompaña la misiva con otros dos documentos. Uno de ellos es una explicación de las razones por las que solicita la prórroga, ante la presión parlamentaria. Y el tercero es una carta, en este caso firmada por el primer ministro, en la que solicita a la UE que no acepte otra extensión del Brexit al entender que sería un error.

-

- [Viernes 18 OCT/2019. Cinco Días]. El acuerdo de Londres y la UE para el Brexit, en manos del Parlamento británico. A justo dos semanas para que se materialice el Brexit, Reino Unido y la Unión Europea han alcanzado un acuerdo de salida. Esta mañana, el presidente de la Comisión Europea, Jean-Claude Juncker, y el primer ministro británico, Boris Johnson, han señalado haber llegado a un pacto «justo y razonable». Un texto que ha sido esta tarde aprobado por los Veintisiete en el Consejo Europeo que se celebra hasta mañana, aunque sin abordar la posibilidad de que se produzca una nueva prórroga, en caso de que Westminster no dé su aprobación.

-